O índice de força relativa (RSI) é um indicador de momento linear usado em análises técnicas que mede a magnitude das mudanças recentes de preços para avaliar as condições de sobrecompra ou sobrevenda no preço de ativo. O RSI é exibido como um gráfico de linhas que se move entre dois extremos, denominado Oscilador, que pode ter uma leitura de 0 a 100 pontos.

O indicador foi originalmente desenvolvido por J. Welles Wilder Jr. e introduzido em seu livro seminal de 1978, “Novos Conceitos em Sistemas Técnicos de Negociação”.

A interpretação e o uso tradicionais do RSI são que valores acima de 70 pontos ou mais indicam que um ativo está se tornando supercomprado ou supervalorizado e podem estar preparados para uma reversão de tendência ou recuo corretivo no preço. Uma leitura RSI de 30 pontos ou abaixo indica uma condição de sobrevenda ou subvalorizada.

Pontos Principais

- O índice de força relativa (RSI) é um oscilador de momento linear popular desenvolvido em 1978.

- O RSI fornece aos comerciantes técnicos sinais sobre o impulso dos preços de alta e baixa, e muitas vezes é plotada ou colocada abaixo do gráfico do preço de um ativo.

- Um ativo geralmente é considerado sobrecomprado quando o RSI está acima de 70% ou 70 pontos e sobrevendido quando está abaixo de 30% ou 30 pontos.

A Fórmula do RSI

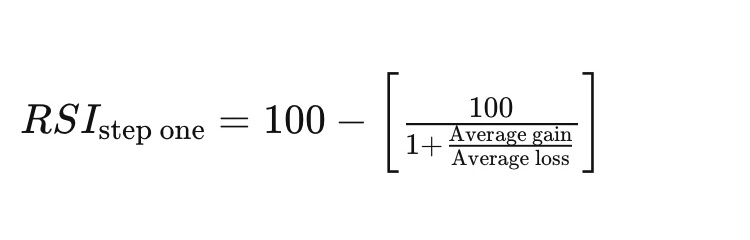

O RSI é obtido usando um cálculo de duas partes que começa com a seguinte fórmula:

O ganho ou perda médio usado no cálculo é o ganho ou perda percentual médio durante um período de olhar para trás. A fórmula usa um valor positivo para a perda média.

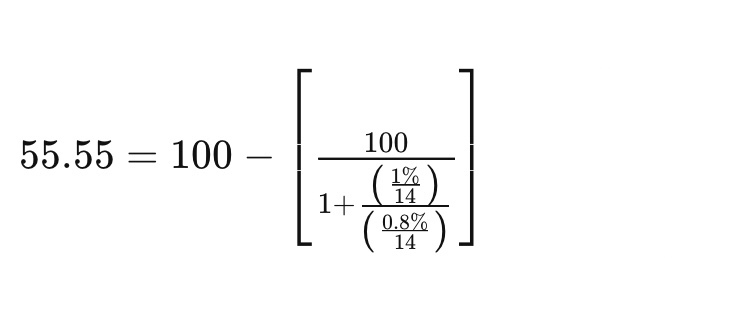

O padrão é usar 14 períodos para calcular o valor inicial do RSI. Por exemplo, imagine que o mercado fechou sete vezes mais alto dos últimos 14 dias com um ganho médio de 1%. Os sete dias restantes fecharam mais baixo com uma perda média de -0,8%. O cálculo para a primeira parte do RSI seria semelhante ao seguinte cálculo expandido:

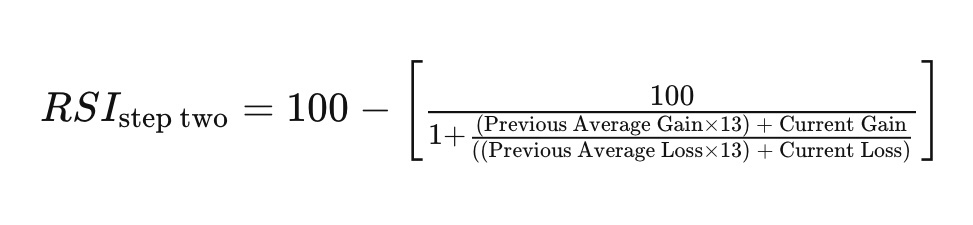

Uma vez que haja 14 períodos de dados disponíveis, a segunda parte da fórmula RSI pode ser calculada. A segunda etapa do cálculo suaviza os resultados.

Cálculo do RSI

Usando as fórmulas acima, o RSI pode ser calculado, onde a linha do RSI está desenhada abaixo do gráfico de preços de um ativo.

O RSI aumentará à medida que o número e o tamanho dos fechamentos positivos aumentarem, e cairão à medida que o número e o tamanho das perdas aumentarem. A segunda parte do cálculo suaviza o resultado, de modo que o RSI só se aproximará de 100 ou 0 pontos em um mercado fortemente tendencioso.

Como pode ver no gráfico acima, o indicador RSI pode permanecer na região de sobrecompra por longos períodos enquanto o ativo está em uma tendência de alta.

O indicador também pode permanecer em território sobrevendido por um longo tempo quando o ativo estiver em uma tendência de baixa. Isso pode ser confuso para novos analistas, mas aprender a usar o indicador dentro do contexto da tendência predominante esclarecerá essas questões.

O Que Indica o RSI?

A tendência primária de um ativo é uma ferramenta importante para garantir que as leituras do indicador sejam devidamente compreendidas. Por exemplo, a conhecida técnica de mercado Constance Brown, CMT, promoveu a ideia de que um Índice de Sobrevenda no RSI em uma tendência de alta é provavelmente muito superior a 30% e que uma leitura sobrecomprada no RSI durante uma tendência de baixa é muito menor do que o nível de 70%.

Como você pode ver no gráfico a seguir, durante uma tendência de baixa, o RSI atingiria um pico perto do nível de 50%, em vez de 70%, o que poderia ser usado pelos investidores para sinalizar condições de baixa de forma mais confiável.

Muitos investidores aplicarão uma linha de tendência horizontal entre os níveis de 30% e 70% quando uma tendência forte estiver em vigor para identificar melhor os extremos. Modificar níveis de sobrecompra ou sobrevenda quando o preço de um ativo está em uma subida horizontal a longo prazo geralmente é desnecessário.

Um conceito relacionado ao uso de níveis de sobrecompra ou sobrevenda apropriados à tendência é focar em sinais comerciais e técnicas que estejam em conformidade com a tendência. Em outras palavras, usar sinais de alta quando o preço está em uma tendência de alta e sinais de baixa quando um ativo está em uma tendência de baixa ajudará a evitar os muitos sinais de compra ou venda falsos que o RSI pode gerar.

Interpretação do RSI & das Faixas do RSI

Geralmente, quando o RSI ultrapassa o nível de referência horizontal de 30 pontos, é um sinal de alta e, quando desliza abaixo do nível de referência horizontal de 70 pontos, é um sinal de baixa. Dito de outra forma, pode-se interpretar que valores de RSI de 70 pontos ou mais indicam que um ativo está se tornando supercomprado ou supervalorizado e podem estar preparados para uma reversão de tendência ou pullback para uma correção no preço. Um sinal do RSI abaixo de 30 pontos ou menos indica uma condição de sobrevenda ou subvalorizada.

Durante as tendências, as leituras RSI podem cair em uma banda ou intervalo. Durante uma tendência de alta, o RSI tende a ficar acima de 30 pontos e deve atingir frequentemente 70 pontos.

Durante uma tendência de baixa, é raro ver o RSI exceder 70 pontos e o indicador frequentemente atinge 30 pontos ou menos. Essas diretrizes podem ajudar a determinar a força da tendência e detectar possíveis reversões. Por exemplo, se o RSI não puder atingir 70 pontos em uma série de oscilações consecutivas de preços durante uma tendência de alta, mas depois cair abaixo de 30 pontos significa que a tendência enfraqueceu e pode se inverter mais baixo.

O oposto acontece numa tendência de baixa. Se a tendência de baixa não conseguir chegar a 30 pontos ou menos e depois se reunir acima de 70 pontos, essa tendência de baixa enfraqueceu e pode estar revertendo para o lado positivo. Linhas de tendência e médias móveis são ferramentas úteis para incluir ao usar o RSI dessa maneira.

Exemplo de Divergências do RSI

Uma divergência de alta ocorre quando o RSI cria uma leitura sobrevendido seguida por uma baixa mais alta que corresponde a mínimos correspondentemente mais baixos no preço. Isso indica um impulso de alta crescente, e uma pausa acima do território de sobrevenda e pode ser usada para desencadear uma nova posição longa.

Uma divergência de baixa ocorre quando o RSI cria um sinal de que o ativo está sobrecomprado seguido por uma alta mais baixa que corresponde às altas mais altas correspondentes no preço.

Como você pode ver no gráfico a seguir, uma divergência de alta foi identificada quando o RSI formou pontos mínimos mais altos à medida que o ativo formou preços mínimos mais baixos. Este foi um sinal válido, mas as divergências podem ser raras quando um ativo está em uma tendência estável a longo prazo. O uso de leituras flexíveis de sobrevenda ou sobcompra ajudarão a identificar sinais potenciais com maior precisão.

Exemplo de Rejeições no Balanço do RSI

Outra técnica de negociação usada é uma que examina o comportamento do RSI quando ele está voltando do território sobrecomprado ou sobrevenda. Esse sinal é chamado de “rejeição de balanço” de alta e tem quatro partes:

- O RSI cai em território sobrevendido.

- O RSI cruza acima de 30%.

- O RSI forma outro mergulho sem cruzar de volta para o território sobrevendido.

- O RSI então quebra sua alta mais recente.

Como você pode ver no gráfico a seguir, o indicador RSI deu um sinal de que o ativo está a ser sobrevendido, quebrou em 30% e formou a rejeição baixa que desencadeou o sinal quando ele saltou mais alto. Usar o RSI dessa maneira é muito semelhante a desenhar linhas de tendência em um gráfico de preços.

Como divergências, há uma versão de baixa do sinal de rejeição swing que se parece com uma imagem espelhada da versão bullish. Uma rejeição de balanço de baixa também tem quatro partes:

- O RSI sobe para o território sobrecomprado.

- O RSI cruza abaixo de 70%.

- O RSI forma outra alta sem voltar para o território sobrecomprado.

- O RSI então quebra sua baixa mais recente.

O gráfico a seguir ilustra o sinal de rejeição de oscilação de baixa. Como na maioria das técnicas de negociação, esse sinal será mais confiável quando estiver em conformidade com a tendência predominante de longo prazo. Sinais de baixa durante tendências descendentes são menos propensos a gerar sinais falsos.

A Diferença Entre RSI e MACD

A divergência de convergência de média móvel (MACD) é outro indicador de impulso que segue a tendência que mostra a relação entre duas médias móveis do preço de um ativo. O MACD é calculado subtraindo a média móvel exponencial (EMA) de 26 períodos da EMA de 12 períodos. O resultado desse cálculo é a linha MACD.

Um EMA de nove dias do MACD, chamada de “linha de sinal”, é então desenhada em cima da linha MACD, que pode funcionar como um gatilho para sinais de compra e venda. Os comerciantes podem comprar o ativo quando o MACD cruza acima de sua linha de sinal e vender, o ativo quando o MACD cruza abaixo da linha de sinal.

O RSI foi projetado para indicar se um título está sendo sobrecomprado ou sobrevendido em relação aos níveis recentes de preços.

O RSI é calculado usando ganhos e perdas de preço médios durante um determinado período de tempo. O período de tempo padrão é 14 períodos, com valores limitados de 0 a 100.

O MACD mede a relação entre dois EMAs, enquanto o RSI mede a mudança de preço em relação as altas e baixas recentes nos preços. Esses dois indicadores são frequentemente usados juntos para fornecer aos analistas uma análise técnica com maior precisão da tendência de um mercado.

Esses indicadores medem o momento linear de um ativo. No entanto, eles medem diferentes fatores, então às vezes dão indicações contraditórios. Por exemplo, o RSI pode dar um sinal acima de 70 pontos por um período sustentado de tempo, indicando que o ativo está sendo Exageradamente comprado ou valorizado.

Ao mesmo tempo, o MACD pode indicar que o impulso de compra ainda está aumentando. Qualquer um dos indicadores pode sinalizar uma mudança de tendência futura, mostrando divergência em relação ao preço, um exemplo é quando o preço continua mais alto enquanto o indicador fica mais baixo ou vice-versa.

Limitações do RSI

O RSI compara o impulso de preços de alta e baixa e exibe os resultados em um oscilador que pode ser colocado abaixo de um gráfico de preços. Como são a maioria dos indicadores técnicos, os sinais do RSI são mais confiáveis quando estão em conformidade com a tendência de longo prazo.

Sinais de reversão verdadeiros são raros e podem ser difíceis de separar de sinais falsos. Um sinal falso positivo, por exemplo, seria um cruzamento de alta seguido por um declínio repentino no preço de um ativo. Um sinal falso negativo seria uma situação em que há um cruzamento de baixa, mas o preço do ativo de repente sobe.

Como o indicador mede o momento linear de um ativo, ele pode permanecer sobrecomprado ou sobrevendido por um longo período de tempo quando um ativo tem uma tendência significativa em qualquer direção. Portanto, o RSI é mais útil em um mercado oscilante onde o preço do ativo está alternando entre movimentos de alta e baixa.

O que é um Sinal de Compra RSI?

Alguns comerciantes considerarão um “sinal de compra” se o sinal de compra ou venda do RSI de um ativo se mover abaixo de 30 pontos, com base na ideia de que o ativo foi sobrevendido e, portanto, está pronto para uma recuperação.

No entanto, a confiabilidade desse sinal dependerá em parte do contexto geral. Se o ativo estiver preso em uma tendência de baixa significativa, ele poderá continuar sendo negociado em um nível de sobrevenda por algum tempo. Os comerciantes nessa situação podem não comprar até ver outros sinais confirmatórios.

Todas as Imagens neste artigo que ilustram o RSI são da autoria de “Sabrina Jiang © Investopedia 2021”

LEIA TAMBÉM

Dogecoin Virá Estampado no Equipamento do Watford FC na Temporada 2021-2022